Benchmark Certificate

A chi si rivolgono i Benchmark Certificate

Questo tipo di Certificate è rivolto agli investitori che hanno una rilevante propensione al rischio poiché l’investimento è esposto alla potenziale perdita dell’intero capitale investito; il Benchmark Certificate, infatti, ha l’obiettivo di rispecchiare senza limiti (al rialzo e al ribasso) la performance dell’attività sottostante e, quando prevista l’applicazione della Annual Management Fee, è soggetto a una commissione a carico dell’investitore.

Strumenti finanziari che rispecchiano l’andamento di attività sottostanti

Quotazione e negoziazione dei Benchmark Certificate

I Benchmark Certificate sono strumenti finanziari che, in Italia, possono essere acquistati o venduti sui sistemi multilaterali di negoziazione SeDeX e EuroTLX di Borsa Italiana. Le modalità e gli orari di negoziazione presso tali sistemi multilaterali di negoziazione sono specificati nei relativi regolamenti disponibili sul sito internet di Borsa Italiana. Ad esempio, le negoziazioni continue possono avvenire nei giorni di mercato aperto dalle 9:05 alle 17:30 sul SeDeX e dalle 9:00 alle 17:30 su EuroTLX.

Caratteristiche dei Benchmark Certificate

- SOTTOSTANTE: l’indice azionario globale o settoriale, la materia prima, il tasso di cambio, l’ETF o il fondo di cui il Certificate intende replicare le performance;

- SCADENZA: la data in cui il Certificate è rimborsato e cessa di esistere;

- EMITTENTE: il soggetto finanziario che ha emesso il Certificate;

- LOTTO MINIMO: il numero minimo di Certificate che possono essere acquistati o venduti;

- ISIN: il codice alfanumerico che identifica univocamente il Certificato;

- AMF Percentage: valore percentuale annuo che è parte della formula con cui viene calcolata l’AMFₜ;

- Annual Management Fee o AMFₜ: commissione posta a carico dell’investitore, calcolata su base giornaliera tenendo conto dell’AMF Percentage ed espressa come coefficiente di aggiustamento (inferiore a 1), calcolato progressivamente e quotidianamente durante la vita del Certificate. Applicato al valore dell’attività sottostante, determina l’effettivo contributo dell’andamento della stessa attività sottostante alla performance del Certificato. Tale coefficiente viene aggiornato dopo la chiusura giornaliera del mercato di negoziazione.

- MULTIPLO: la quantità di sottostante in astratto acquistata con ciascun Certificate.

Funzionamento Benchmark Certificate

I Benchmark Certificate sono strumenti che hanno l’obiettivo di replicare l’andamento dell’attività finanziaria sottostante; l’importo di liquidazione a favore dell'investitore viene ridotto dalla eventuale remunerazione a favore dell’Emittente (Annual Management Fee o AMFₜ). L’investimento in Benchmark Certificate non trae benefici diretti dai proventi nel tempo distribuiti dall’attività finanziaria sottostante e comporta la rinuncia a tali proventi, salvo il caso in cui l’attività finanziaria sottostante sia un indice di tipo Total Return, il cui andamento trae beneficio dai proventi nel tempo distribuiti dai “componenti” dell’indice stesso.

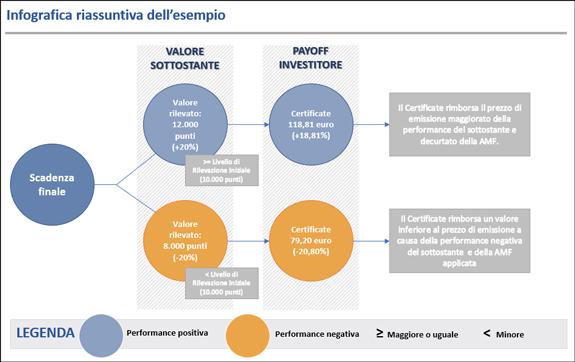

Esempio funzionamento Benchmark Certificate

Si ipotizzi un Benchmark Certificate avente come attività sottostante l’indice Alfa e con le seguenti caratteristiche:

| Valore di riferimento iniziale dell’indice Alfa (giorno T₀) | 10.000 punti |

|---|---|

| Scadenza | 2 anni |

| Prezzo di emissione | 100 € |

| Annual Management Fee Percentage (AMF Percentage) | 0,50% |

| Multiplo | 0,01 |

Alla scadenza del Certificate viene rilevato il valore dell’attività finanziaria sottostante e gli scenari possibili per l’investitore sono:

- il Livello di rilevazione finale dell’indice Alfa alla scadenza del Certificate è pari a 12.000 punti, con una performance positiva nel periodo di vita del Certificate pari al 20%. L’ AMFₜ (la commissione posta a carico dell’investitore, calcolata su base giornaliera tenendo conto dell’AMF Percentage ed espressa come coefficiente di aggiustamento) dopo 2 anni sarà pari a 0,99005654. Il valore di rimborso del Certificate passa pertanto a 118,81 euro:

12.000 x 0,01 x 1 x 0,99005654 = 118,81 euro (+18,81% rispetto al prezzo di emissione) - il Livello di rilevazione finale dell’indice Alfa alla scadenza del Certificate è pari a 8.000 punti, con una performance negativa nel periodo di vita del Certificate pari al -20%. Il valore di rimborso del Certificate passa a 79,20 euro.

8.000 x 0,01 x 1 x 0,99005654 = 79,20 euro (-20,80% rispetto al prezzo di emissione)

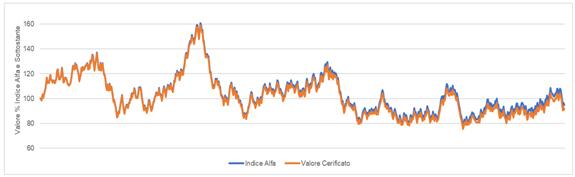

Grafico simulazione andamento Benchmark Certificate con amf

Per approfondimenti sui termini è possibile consultare l' apposito GLOSSARIO